최근 글로벌 AI 시장의 핵심 키워드는 단연 소버린 AI입니다. 미국의 빅테크 의존도에서 벗어나 국가별 독자적인 AI 생태계를 구축하려는 움직임이 거세지는 가운데, 국내에서도 이를 반영한 ETF가 주목받고 있습니다. 오늘은 2026년 2월 기준, 한국형 AI 산업 전반에 투자하는 KODEX 코리아소버린AI의 구조와 투자 포인트를 정밀 분석합니다.

1. 용어 정리: 소버린 AI란 무엇인가?

- Sovereign AI

- 발음: [ˈsɒvrɪn eɪ aɪ] (소버린 에이아이)

- 뜻: 국가 주권을 의미하는 ‘Sovereign’과 AI의 합성어입니다. 외부의 기술이나 자본에 종속되지 않고, 국가나 기업이 자체적인 데이터와 인프라, 인력을 활용해 구축한 독자적 AI 역량을 말합니다.

2. ETF 기본 정보 (2026. 02. 13. 기준)

제공된 데이터를 바탕으로 정리한 해당 상품의 기본 명세입니다.

| 항목 | 상세 내용 |

| 운용사 | 삼성자산운용 |

| 순자산(AUM) | 1,158억 원 |

| 총보수(연) | 0.4500% (실부담비용률: 0.5022%) |

| 기초지수 | KRX 코리아 소버린 AI 지수 |

| 상장일 | 2025년 10월 21일 |

3. 포트폴리오 구성 및 섹터 분석

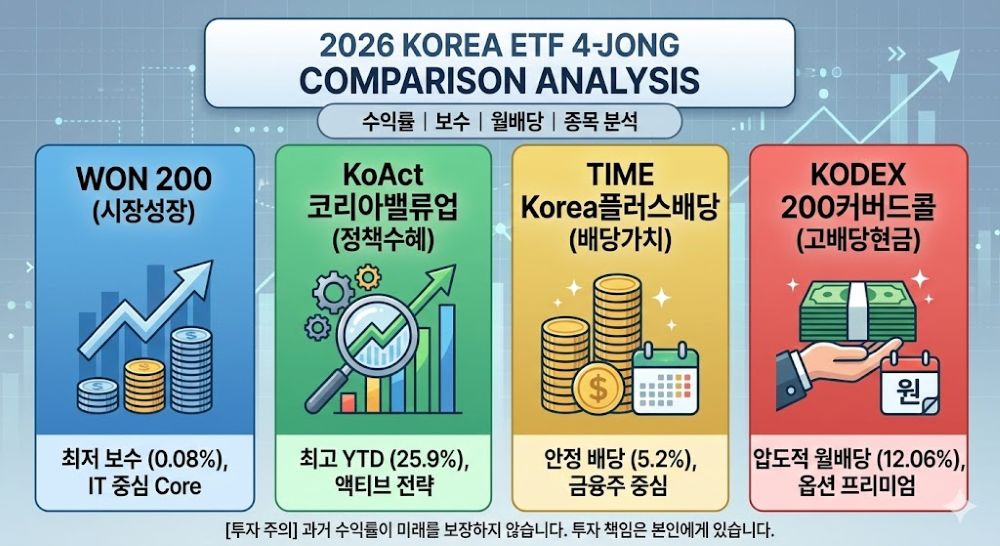

이 상품의 가장 큰 특징은 AI 반도체에만 편중되지 않고, AI 생태계를 완성하는 Value Chain(가치 사슬) 전반에 분산 투자한다는 점입니다.

[주요 구성 종목 Top 10]

- NAVER (16.33%): 초거대 AI 모델 ‘하이퍼클로바X’ 기반의 소프트웨어 주권 핵심 기업.

- SK텔레콤 (8.72%): AI 인프라 및 데이터센터 운영 주체.

- LG씨엔에스 (6.99%): 기업용 AI 인프라 구축 및 클라우드 서비스.

- SK하이닉스 (5.94%) & 삼성전자 (5.08%): AI 연산에 필수적인 HBM(고대역폭 메모리) 공급.

- 한미반도체 (5.07%): HBM 제조 장비의 핵심 밸류체인.

- LS ELECTRIC (5.00%) & 두산에너빌리티 (4.11%): AI 데이터센터 가동을 위한 전력망 및 에너지 솔루션.

[섹터별 비중]

- IT (44.07%): 반도체 및 소프트웨어 하드웨어.

- 통신서비스 (37.94%): 플랫폼 및 인프라.

- 산업재 (18.25%): 전력 기기 및 에너지 설비.

4. 핵심 투자 포인트

① 완성형 AI 생태계 투자

단순히 반도체 주가에만 의존하는 것이 아니라, AI를 구동하기 위한 ‘전력(LS ELECTRIC)’, 데이터를 처리하는 ‘인프라(SKT, LG CNS)’, 그리고 실제 서비스를 제공하는 ‘소프트웨어(NAVER)’를 모두 담고 있어 한국 AI 산업의 성장을 종합적으로 추종합니다.

② 국가 정책과의 동행

정부의 소버린 AI 컨소시엄 구성 및 공공 데이터 AI 전환 사업 등 국가 주도의 AI 육성 정책이 강화됨에 따라, 포트폴리오 내 기업들의 공공 부문 수혜가 기대됩니다.

5. 투자 시 주의사항 및 리스크 (Risk)

성장성이 높은 상품이지만, 다음과 같은 리스크 요인을 반드시 체크해야 합니다.

- 높은 소프트웨어 비중 및 변동성: NAVER 등 플랫폼 기업의 비중이 높아, 금리 환경이나 국내 경기 상황에 따라 반도체 중심 ETF와는 다른 주가 흐름을 보일 수 있습니다.

- 글로벌 빅테크와의 경쟁: 오픈AI나 구글 같은 글로벌 거대 자본과의 경쟁에서 국내 소버린 AI 모델이 얼마나 수익성을 증명하느냐가 장기 수익률의 관건입니다.

- 비용 측면: 총보수 외에 실부담비용률이 연 0.5022% 수준으로, 일반적인 지수 추종 ETF 대비 다소 높은 편입니다.

6. 편집자 총평

KODEX 코리아소버린AI는 대한민국 AI 산업의 자부심과 실질적인 인프라를 동시에 담아낸 상품입니다. 반도체 사이클의 변동성을 전력 인프라와 플랫폼 기업으로 보완하려는 전략이 돋보입니다. 2026년 AI 산업이 실질적인 매출로 이어지는 구간에서, 국내 기업들의 독자적 생태계 구축 가능성을 높게 평가하는 투자자에게 적합한 대안이 될 것입니다.