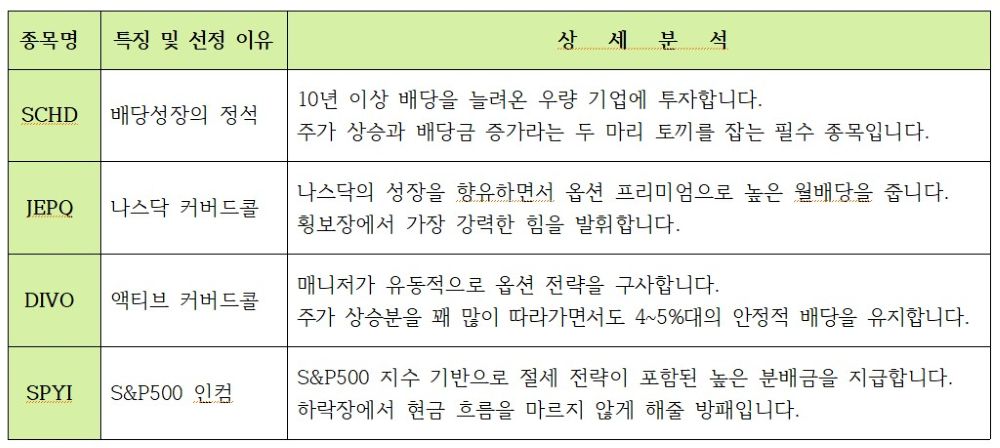

최근 고금리 환경이 지속됨에 따라 안정적인 현금 흐름을 창출하는 배당 투자에 대한 관심이 높아지고 있습니다. 그중에서도 SPYI ETF는 단순한 지수 추종을 넘어 고배당과 세제 혜택을 동시에 겨냥하는 종목으로 주목받고 있습니다. 본 포스팅에서는 SPYI를 활용한 배당 투자의 핵심 전략과 실전 가이드를 분석합니다.

1. 배당 투자: 습관의 차이가 만드는 결과

배당 투자의 성패는 종목 선정보다 ‘배당금을 대하는 태도’에서 갈립니다. 투자자는 크게 두 부류로 나뉩니다.

- 소비형 투자자: 지급받은 배당금을 즉시 생활비나 기호품 구매에 사용합니다. 이는 당장의 만족감을 주지만, 자산의 크기는 정체됩니다.

- 재투자형 투자자: 배당금을 다시 해당 종목이나 다른 자산에 투입합니다. 이 작은 습관의 차이가 5년, 10년 뒤 자산의 기울기를 완전히 바꿉니다.

특히 SPYI처럼 연 11~12% 수준의 높은 분배율을 기록하는 종목은 재투자 여부에 따라 원금이 회복되는 속도와 자산 증식의 가속도가 현격히 차이 납니다.

2. 경제적 자유를 위한 목표 설정

경제적 자유란 단순히 ‘돈이 많은 상태’가 아니라, ‘나의 자본 소득이 월 생활비를 상회하는 상태’를 의미합니다. SPYI를 활용해 구체적인 목표를 수립해 보겠습니다.

- 목표 설정 공식:

월 목표 배당금 ÷ (세전 배당수익률 ÷ 12) = 필요 투자 원금 - 예시: 월 200만 원의 배당 수익을 목표로 할 경우 (SPYI 연 배당률 12% 가정)

- $2,000,000 / (0.12 / 12) = 2억 원$

- 전략적 접근: 처음부터 큰 자본을 투입하기보다, 매월 소득의 일부를 적립하여 목표 수량을 늘려가는 방식이 현실적입니다.

3. 복리의 마법: 배당 재투자

복리의 효과를 극대화하기 위해서는 배당금을 한 푼도 남김없이 재투자하는 과정이 필수적입니다.

SPYI는 월 배당을 실시하므로, 연 배당 종목보다 복리 주기가 짧아 재투자의 효과가 더 빠르게 나타납니다. 2026년 현재 데이터에 따르면, SPYI의 주당 배당금은 약 $0.53 수준을 유지하고 있습니다. 배당금으로 주식을 추가 매수하면 다음 달에는 더 많은 배당금을 받게 되고, 이는 다시 더 많은 주식 매수로 이어지는 선순환 구조를 만듭니다.

4. 리스크 관리 및 실전 전략

고배당 뒤에는 반드시 리스크가 존재합니다. SPYI 투자 시 반드시 고려해야 할 요소입니다.

- 커버드 콜(기초 자산 매수와 동시에 콜 옵션을 매도하는 전략)의 한계: 상승장에서 S&P 500 지수의 수익률을 온전히 따라가지 못할 수 있습니다. SPYI는 이를 보완하기 위해 콜 스프레드(Call Spread) 전략을 사용하여 상방 이익을 일부 열어두지만, 여전히 지수 대비 수익률 제한이 있을 수 있음을 인지해야 합니다.

- 세제 혜택 활용: SPYI는 섹션 1256 계약(미국 세법상 인덱스 옵션에 적용되는 조세 특례)을 활용하여 수익의 60%를 장기 자본 이득으로, 40%를 단기 자본 이득으로 인정받습니다. 이는 일반 배당주 대비 세후 수익률 측면에서 유리합니다.

- NAV 하락 리스크: 배당률이 지나치게 높을 경우 NAV(순자산가치)가 깎여나가는 제 살 깎아먹기식 배당인지 주기적으로 모니터링해야 합니다.

5. 실행을 위한 4단계 가이드

실질적인 자산 증식을 위해 다음 4단계를 루틴화하십시오.

- 계좌 개설 및 종목 분석: 해외 주식 거래가 가능한 증권 계좌를 준비하고, SPYI의 운용 보수(0.68%)와 현재 배당 수익률을 확인합니다.

- 포트폴리오 비중 결정: 전체 자산의 100%를 SPYI에 담기보다, 성장주나 채권형 ETF와 혼합하여 변동성을 조절합니다.

- 자동 재투자 설정: 많은 증권사에서 제공하는 ‘배당금 자동 재투자 서비스’를 활용하여 감정을 배제하고 기계적으로 수량을 늘립니다.

- 분기별 성과 점검: 배당금이 목표대로 들어오는지, 원금 회손폭이 감당 가능한 수준인지 분기별로 데이터 기반의 성과 분석을 실시합니다.

⚠️ 투자 전 반드시 확인하세요

- 원금 손실 위험: 본 상품은 예금자 보호 대상이 아니며, 시장 하락 시 투자 원금의 손실이 발생할 수 있습니다.

- 배당 변동성: 과거의 배당 수익률이 미래를 보장하지 않으며, 운용 환경에 따라 배당금이 줄어들거나 지급되지 않을 수 있습니다.

- 커버드콜 한계: JEPQ와 같은 상품은 시장 급등 시 상승 이익이 제한될 수 있습니다.

- 최종 책임: 본 자료는 참고용이며, 모든 투자의 결정과 책임은 투자자 본인에게 있습니다.