지난 [투자의 거목들] 시리즈를 통해 우리는 투자의 두 가지 큰 기둥을 세웠습니다.

제1편 제레미 시겔(Jeremy Siegel) 교수를 통해서는 ‘성장의 함정’을 피하고 배당을 재투자하는 주식 우위의 원칙을 배웠고, **제2편 존 보글(John Bogle)**을 통해서는 시장 전체를 사는 **인덱스 펀드(Index Fund)**와 비용 절감의 위대함을 확인했습니다.

앞선 두 거인이 “어떤 자산(주식)을 어떻게(장기/저비용) 보유할 것인가”에 집중했다면, 오늘 만날 세 번째 거인은 시야를 ‘주식’에서 ‘전체 경제’로 확장합니다. 바로 세계 최대 헤지펀드의 수장, **레이 달리오(Ray Dalio)**입니다.

왜 3편은 레이 달리오일까요? 주식 시장이 붕괴하거나 인플레이션이 닥쳤을 때, 제레미 시겔과 존 보글의 전략만으로는 견디기 힘든 구간이 존재하기 때문입니다. 오늘은 어떤 경제 상황에서도 살아남는 **’올웨더 포트폴리오(All Weather Portfolio)’**의 원리를 분석해 봅니다.

1. 레이 달리오, 그는 누구인가?

레이 달리오는 운용 자산 약 1,500억 달러 규모의 세계 최대 헤지펀드(Hedge Fund, 소수의 투자자로부터 자금을 모아 절대 수익을 추구하는 펀드) 운용사인 **브리지워터 어소시에이츠(Bridgewater Associates)**의 창립자입니다.

그는 2008년 글로벌 금융위기 당시, 대부분의 투자자가 막대한 손실을 기록할 때 오히려 플러스 수익을 기록하며 전설적인 명성을 얻었습니다. 그의 투자 철학은 ‘미래를 예측하는 것’이 아니라, ‘예측할 수 없는 미래에 대비하는 시스템을 만드는 것’에 있습니다.

2. 왜 3편은 레이 달리오인가?: 상관관계의 마법

제레미 시겔과 존 보글의 전략은 기본적으로 **’주식 시장의 우상향’**을 전제로 합니다. 하지만 경제에는 주식이 힘을 쓰지 못하는 시기(예: 1970년대 스태그플레이션)가 반드시 찾아옵니다.

투자자가 진정한 ‘경제적 자유’를 얻기 위해서는 수익을 내는 공격수(주식)뿐만 아니라, 위기 때 자산을 방어하는 수비수(채권, 금, 원자재)가 필요합니다. 레이 달리오는 자산 간의 **상관관계(Correlation, 한 자산이 움직일 때 다른 자산이 움직이는 경향성)**를 분석하여, 주식이 떨어질 때 오르는 자산을 섞는 **자산 배분(Asset Allocation)**의 정석을 보여줍니다.

이것이 우리가 ‘주식(Stock)’ 공부를 넘어 ‘거시 경제(Macro Economy)’의 흐름을 읽는 레이 달리오를 만나야 하는 이유입니다.

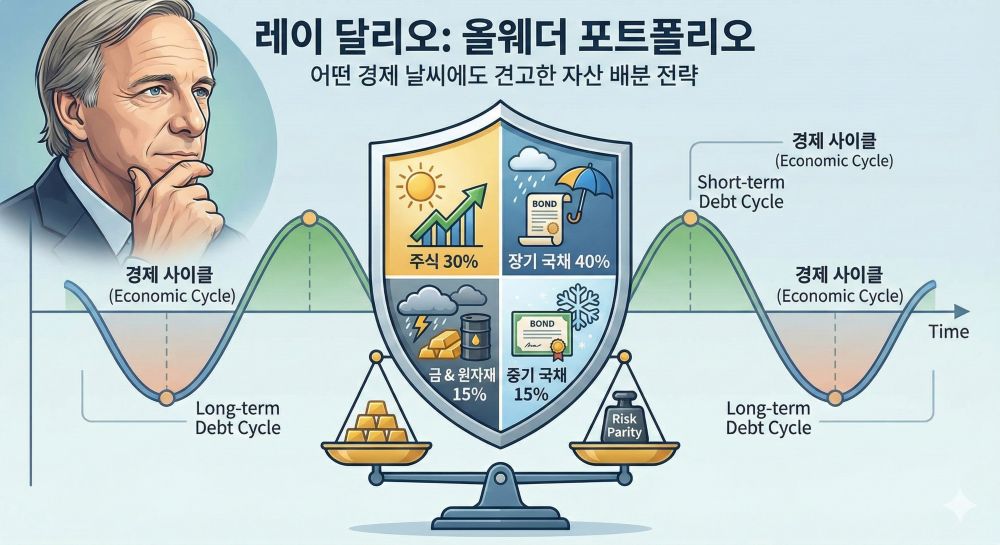

3. 핵심 전략: 올웨더 포트폴리오 (All Weather Portfolio)

레이 달리오는 경제의 계절을 4가지로 정의합니다.

- 경제 성장 (Growth): 기업 이익 증가, 주식 상승

- 경제 둔화 (Slowdown): 기업 이익 감소

- 인플레이션 (Inflation, 물가 상승): 화폐 가치 하락

- 디플레이션 (Deflation, 물가 하락): 경기 침체

**올웨더(All Weather)**라는 이름은 이 4가지 계절 중 어떤 날씨가 닥쳐도 계좌가 녹아내리지 않도록 설계되었다는 뜻입니다.

[개인 투자자를 위한 황금 비율]

레이 달리오가 개인에게 추천한 포트폴리오 구성안은 다음과 같습니다. (토니 로빈스와의 인터뷰 기반)

- 주식 30%: 경제 성장기에 수익을 견인합니다. (예: S&P500, 전 세계 주식 등)

- 미국 장기 국채 40%: TLT (iShares 20+ Year Treasury Bond ETF) 등. 디플레이션과 경제 위기 시 주식 하락분을 강력하게 상쇄합니다.

- 미국 중기 국채 15%: IEF (iShares 7-10 Year Treasury Bond ETF) 등. 포트폴리오의 변동성을 낮춥니다.

- 금 7.5%: GLD (SPDR Gold Shares) 등. 화폐 가치가 급락하거나 실질 금리가 낮아질 때 방어합니다.

- 원자재 7.5%: DBC (Invesco DB Commodity Index Tracking Fund) 등. 인플레이션 시기 물가 상승 압력을 방어합니다.

에디터의 분석: 일반적인 ‘주식 60 : 채권 40’ 전략과 달리, 레이 달리오는 채권의 비중을 55%(장기+중기)로 높게 가져갑니다. 이는 주식의 변동성(위험)이 채권보다 3배가량 높기 때문에, 자산 배분 금액이 아닌 **위험의 총량(Risk Parity)**을 맞추기 위함입니다.

4. 경제를 보는 눈: 신용과 부채 사이클

레이 달리오는 경제를 이해하기 위해 **’신용(Credit)’**과 **’부채(Debt)’**에 주목해야 한다고 강조합니다. 그의 저서와 이론에 따르면 경제는 크게 두 가지 사이클로 움직입니다.

- 단기 부채 사이클 (Short-term Debt Cycle): 약 5~8년 주기로 중앙은행의 금리 정책에 따라 호황과 불황을 반복합니다.

- 장기 부채 사이클 (Long-term Debt Cycle): 약 75~100년 주기로 발생하며, 부채가 임계점에 도달해 터지는 시기입니다. 이 과정에서 **디레버리징(Deleveraging, 부채 축소)**이 고통스럽게 진행됩니다.

그는 투자자들이 단순히 기업 실적만 볼 것이 아니라, 현재 우리가 거대한 부채 사이클의 어느 지점에 서 있는지 파악해야(심화분석 참조) 한다고 조언합니다.

[심화 분석] 지금 우리는 어디에 서 있는가? (2026년 1월 기준)

레이 달리오는 경제를 볼 때 **단기 부채 사이클(5~8년)**과 **장기 부채 사이클(75~100년)**을 구분해야 한다고 강조합니다. 현재 시장 상황을 이 두 가지 틀로 분석하면 다음과 같습니다.

1. 단기 부채 사이클: ‘긴축’에서 ‘완화’로 넘어가는 과도기

단기적으로 우리는 고금리라는 긴 터널을 지나 **금리 인하(Easing)**가 시작된 지점에 서 있습니다.

- 미국 기준금리: 2025년까지의 고금리 기조를 끝내고, 현재 3.75% ~ 4.00% 수준으로 내려왔습니다. (정점이었던 5.5% 대비 하락)

- 경제 상황: 고금리의 여파로 소비와 고용이 둔화되는 경기 침체(Recession) 우려가 여전하지만, 중앙은행(Fed)이 다시 돈을 풀며 경기를 부양하려는 초기 회복(Early Recovery) 단계로 진입을 시도하고 있습니다.

- 투자 함의: 통상적으로 금리가 내려가는 시기에는 주식 시장이 환호합니다. 하지만 레이 달리오는 이것이 “함정”일 수 있다고 경고합니다. 바로 ‘장기 부채 사이클’ 때문입니다.

2. 장기 부채 사이클: 사이클의 후반부 (The Late Stage)

이것이 레이 달리오가 가장 우려하는 대목입니다. 그는 현재 세계 경제(특히 미국)가 거대한 장기 부채 사이클의 후반부(Late Cycle), 즉 **’제5단계(초기 위기)’에서 ‘제6단계(전시 및 전시 경제)’**로 넘어가는 위험한 구간에 있다고 진단합니다.

- 천문학적인 부채: 미국의 국가 부채는 이미 38조 달러를 넘어섰습니다. 충격적인 사실은 미국 정부가 갚아야 할 이자 비용이 국방비를 추월했다는 점입니다.

- 화폐 가치의 위기: 갚아야 할 빚이 소득보다 너무 많을 때, 정부가 선택할 수 있는 마지막 방법은 **’돈 찍어내기(Printing Money)’**입니다. 이는 필연적으로 화폐 가치 하락(인플레이션)을 부릅니다.

- 부의 불평등과 갈등: 부채 사이클의 후반부에는 빈부 격차가 극대화되어 내부 정치 갈등(포퓰리즘)과 국가 간 패권 전쟁이 심화됩니다.

3. 결론: 주린이가 취해야 할 태도

기업의 실적(Earnings)은 단기 사이클의 영향을 받지만, 자산의 가치(Value)는 장기 사이클의 지배를 받습니다.

- 지금 기업들이 돈을 잘 버는 것처럼 보여도, 그것이 ‘돈의 가치가 떨어져서(인플레이션)’ 숫자가 커진 착시 현상일 수 있음을 경계해야 합니다.

- 레이 달리오는 이 시기에 **현금(Cash)**을 들고 있는 것이 가장 위험하다고 말합니다 (“Cash is Trash”).

- 따라서 주식에만 올인하기보다는, 화폐 가치가 떨어질 때 내 자산을 방어해 줄 금(Gold), 원자재(Commodities), 그리고 채권을 섞는 올웨더 전략이 그 어느 때보다 필수적인 시점입니다.

5. 주린이를 위한 실전 적용 및 결론

제레미 시겔의 배당주나 존 보글의 인덱스 펀드를 적립식으로 모아가고 있다면, 레이 달리오의 전략은 그 자산을 **’지키는 울타리’**가 됩니다.

[실전 적용 방법]

- ETF 활용: 위에서 언급한 미국 ETF(SPY, TLT, IEF, GLD, DBC)를 활용해 직접 포트폴리오를 구성합니다.

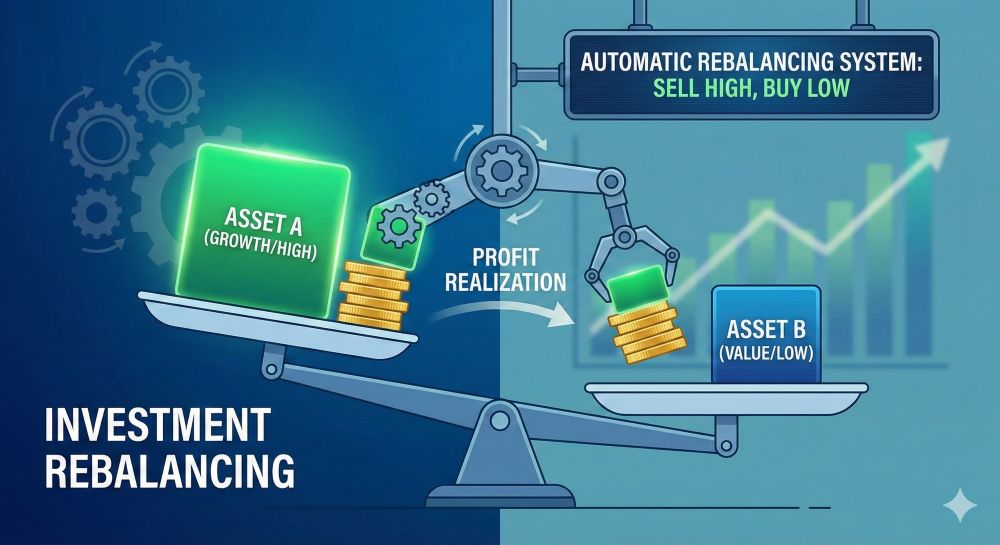

- 리밸런싱 (Rebalancing, 자산 재분배): 1년에 한 번, 가격이 올라 비중이 커진 자산을 팔고 가격이 떨어진 자산을 사서 원래 비율(30:40:15:7.5:7.5)로 되돌려 놓습니다. 이 과정에서 자연스럽게 ‘고점 매도, 저점 매수’가 이루어집니다.

투자의 세계에서 가장 중요한 제1원칙은 “돈을 잃지 않는 것”입니다. 레이 달리오의 올웨더 전략은 대박을 터뜨리는 전략은 아니지만, 어떤 폭풍우가 몰아쳐도 시장에서 퇴출당하지 않고 끝까지 살아남게 해주는 가장 강력한 생존 도구입니다.

[심화 가이드] 리밸런싱: 고수들만 아는 ‘자동 수익 실현’ 시스템

많은 초보 투자자가 **리밸런싱(Rebalancing)**을 단순히 ‘비율을 맞추는 귀찮은 작업’ 정도로 생각합니다. 하지만 레이 달리오 전략의 핵심은 바로 이 과정에 숨어 있습니다.

리밸런싱은 감정을 배제하고 기계적으로 “비싸지면 팔고(Sell High), 싸지면 사는(Buy Low)” 마법의 장치입니다. 숫자로 증명해 보겠습니다.

1. 상황 설정: 1,000만 원으로 투자를 시작했다면?

레이 달리오의 황금 비율에 따라 1,000만 원을 투자했다고 가정해 봅시다.

- 투자 원금: 1,000만 원

- 초기 세팅 (D-day):

- 주식 (30%): 300만 원

- 채권 등 안전자산 (70%): 700만 원

2. 1년 후: 주식 시장이 ‘대폭등’ 했다면?

1년 동안 경제가 너무 좋아서 주식이 2배(100%) 상승했고, 반대로 안전자산인 채권 등은 -10% 하락했다고 가정해 봅시다.

- 1년 후 잔고:

- 주식: 300만 원 → 600만 원 (2배 상승 🔥)

- 안전자산: 700만 원 → 630만 원 (하락 📉)

- 총 자산: 1,230만 원 (수익률 +23%)

돈을 벌어서 기분은 좋지만, 내 계좌의 **위험도(Risk)**는 완전히 망가져 있습니다. 총 자산 1,230만 원 중 주식이 600만 원이니, 주식 비중이 **약 49%**까지 치솟았습니다. (원래 목표는 30%였습니다.) 이제 내 계좌는 주식 시장이 조금만 흔들려도 크게 무너지는 위험한 상태가 된 것입니다.

3. 리밸런싱 실행: 기계적 대응

이제 원래 비율인 **[주식 30% : 안전자산 70%]**로 되돌려 놓아야 합니다. 총 자산 1,230만 원을 기준으로 비율을 다시 계산합니다.

- 목표 금액 (총 1,230만 원 기준):

- 주식 (30%): 369만 원이 되어야 함.

- 안전자산 (70%): 861만 원이 되어야 함.

[실제 행동]

- 주식 매도: 현재 600만 원이 된 주식 중 231만 원어치를 팝니다.

- 👉 의미: “주식이 너무 비싸게 올랐으니, 수익을 확정 짓자.” (고점 매도 / 이익 실현)

- 안전자산 매수: 판 돈 231만 원으로 가격이 떨어진 채권 등을 삽니다.

- 👉 의미: “사람들이 인기가 없어서 던진 헐값의 자산을 줍자.” (저점 매수 / 바겐세일 쇼핑)

4. 리밸런싱의 놀라운 효과 3가지

이 과정을 통해 우리는 주식 시장을 예측하지 않고도 투자의 정석을 실천하게 됩니다.

- 강제 수익 실현: 보통 사람들은 주식이 오르면 “더 오르겠지!”라는 욕심에 못 팝니다. 리밸런싱은 강제로 팔게 하여 수익을 내 주머니에 챙겨줍니다.

- 저가 매수 기회: 보통 사람들은 가격이 떨어지면 공포에 질려 팝니다. 리밸런싱은 오히려 쌀 때 더 사서 평단가(평균 단가)를 낮춥니다.

- 위험 관리: 주식 비중이 비정상적으로 커지는 것을 막아, 다음 하락장이 왔을 때 계좌가 박살 나는 것을 방지합니다.

에디터의 한 줄 요약: “리밸런싱은 탐욕(Greed)을 잘라내고 공포(Fear)를 매수하는, 투자자가 할 수 있는 가장 이성적인 행동입니다.”